2024年4月30日,中共中央政治局召开会议,分析研究当前经济形势和经济工作。

一、前期回顾和当下形势判断

会议肯定了今年以来的经济工作,表示经济实现良好开局,“经济运行中积极因素增多,动能持续增强,社会预期改善,高质量发展扎实推进,呈现增长较快、结构优化、质效向好的特征”;同时也明确了目前我国面临的挑战,“有效需求仍然不足,企业经营压力较大,重点领域风险隐患较多,国内大循环不够顺畅,外部环境复杂性、严峻性、不确定性明显上升”,但对当前经济运行趋势会议表示“经济基础稳、优势多、韧性强、潜能大,开局良好、回升向好”,说明当前中央对于经济向好回升的信心与决心仍然坚定。

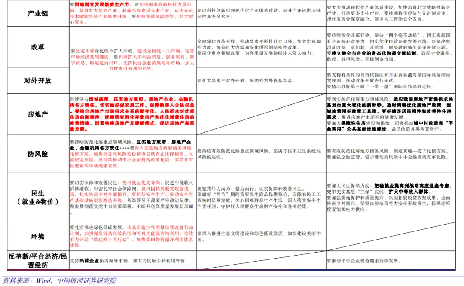

二、各个方向政策如何定调?五个要点

积极的财政政策,政府债供给有望加速:本次会议对于财政政策与以往不同的是提及了政府债供给,“要及早发行并用好超长期特别国债,加快专项债发行使用进度,保持必要的财政支出强度,确保基层“三保”按时足额支出”。今年以来,新增专项债发行速度明显较慢,但年初限额规定较往年增长至3.9万亿,后续发行压力较大。4月发改委联合财政部表示对专项债项目筛选完毕,中央督促叠加项目审核堵点疏通后专项债预计将有明显加速,可能利好二季度生产开工表现;对于特别国债,近日发改委也公开表示将加快特别国债的落地,叠加本次会议要求“及早发行并用好”,预计5月有望加速落地,参考此前我们对历次特别国债的发行复盘,预计此次公开发行的可能性更大,发行可能持续1个季度左右。

稳健的货币政策,降准概率更大:本次会议对于货币政策也延续此前“稳健”提法,但相较以往的政治局会议,罕见要求了“要灵活运用利率和存款准备金率等政策工具,加大对实体经济支持力度,降低社会综合融资成本”,结合近期央行数次发声提及“后续货币政策有空间”,预计在货币宽松的导向下,后续降准和降低存款利率的可能性更大,一是在于我国法准率仍在较高水平,金融机构平均法定存款准备金率约为7.0%,有下调空间;二是目前银行净息差过低已突破警戒线,降息存在阻碍,需先调降存款利率,此外近期汇率压力和中美货币周期逆行也对降息存在外部制约。

积极扩需求,聚焦生产与消费:本次会议仍将扩大国内需求放在重要位置,主要聚焦两个方向,一是表示要“落实好大规模设备更新和消费品以旧换新行动方案”,结合上月《推动大规模设备更新和消费品以旧换新行动方案》出台,意味着当前及后续的政策发力点会着重于生产侧,以期推升实物消耗,自上而下的加大资本支出,带动国内需求扩张;二是围绕消费需求端表示要“创造更多消费场景,更好满足人民群众多样化、高品质消费需要”“深入推进以人为本的新型城镇化,持续释放消费和投资潜力”,说明后续政策将在现有消费场景上支持创新,以人为本、以需求为导向多方位释放消费潜力。

因地制宜发展新质生产力:会议延续此前习总书记提出的“因地制宜发展新质生产力”,提出要“加强国家战略科技力量布局,培育壮大新兴产业,超前布局建设未来产业,运用先进技术赋能传统产业转型升级”,这意味着后续政策方向一方面将科技发展、培育新兴产业放在首要位置,布局产业发展,另一方面也强调对传统产业、旧经济动能的升级赋能,后续对产业发展的支持政策可能会从新旧两方面共同入手,合力推动经济高质量发展。

因城施策,从存量和增量两头入手构建房地产发展新模式。与上次12月政治局会议未提房地产不同的是,本次会议对房地产的描述篇幅较为瞩目,再提“因城施策”和“保交房”,同时重点在于首次提出了“统筹研究消化存量房产和优化增量住房的政策措施”。从存量方面,预计后续政策可能会偏向从房地产去库存和居民需求端入手加大政策出台的力度和频率以求改善当前销售端“不温不火”的现状;从增量方面,预计后续会对新增住房的供求结构进行改善,房屋需求发展逐步转向为优质改善性住房,以提高居住质量为导向,刚性住房规模或将下降,房地产市场逐步开启新发展新模式。

三、债市影响几何?

债市或有利空扰动。本次会议对债市的利空扰动或多过利好,专项债和特别国债将加速落地,万亿规模流动性进入市场可能会带来一定的流动性冲击,但央行若有降准或此前提及的在二级市场买卖国债等货币政策配合,能够一定程度上平滑流动性,减轻资金面冲击;此外,本次会议对房地产的较多篇幅提及也预示着后续中央会继续在政策上加码房地产,助力房地产企稳回升。若地产转正,则需警惕市场对经济悲观预期的反转带来债市调整的风险。另外,从历史经验来看,长债在会后5月上旬通常以利率下行为主,预计后续长债利率可能会有震荡调整,但幅度或可控。

四、风险提示

房地产反转回升超预期影响债市主线的风险;货币政策宽松不及预期的风险;政府债供给节奏超预期的风险。

如需了解更多证券详情,可联系中国银河证券,扫码即可。

编者按:本文转载自微信公众号:中国银河证券